▍法團(tuán)稅率:首 200 萬(wàn)港元應(yīng)評(píng)稅利潤(rùn)按 8.25% 計(jì)稅��,超額部分按 16.5% 計(jì)稅�����;

▍非法團(tuán)業(yè)務(wù)(合伙 / 獨(dú)資)稅率:首 200 萬(wàn)港元按 7.5% 計(jì)稅,超額部分按 15% 計(jì)稅����;

▍關(guān)鍵限制:同一課稅年度內(nèi),有關(guān)連實(shí)體中僅能有一家享受兩級(jí)稅制優(yōu)惠;

▍適用時(shí)間:2018 年 4 月 1 日起的課稅年度(2018/19 及以后)�����。

Step 1:資格自查(必備)

如果公司符合以下所有條件�����,便應(yīng)填寫并提交補(bǔ)充表格S1,連同報(bào)稅表一并提交:

▍該公司的已抵銷虧損額的應(yīng)評(píng)稅利潤(rùn)為正數(shù)���;

▍該公司在有關(guān)課稅年度選擇按利得稅兩級(jí)稅率課稅����;

▍該公司有一間或多間有關(guān)連實(shí)體在香港經(jīng)營(yíng)行業(yè)��、專業(yè)或業(yè)務(wù)���;

▍該公司所屬集團(tuán)的成員公司沒(méi)有一間是在香港聯(lián)合交易所上市。

Step 2:資料準(zhǔn)備清單

▍財(cái)務(wù)報(bào)表(資產(chǎn)負(fù)債表、利潤(rùn)表)

▍稅項(xiàng)計(jì)算表(含兩級(jí)稅制計(jì)算明細(xì))

請(qǐng)注意以下利得稅報(bào)稅要求:

如法團(tuán)及合伙業(yè)務(wù)在評(píng)稅基期內(nèi)有總?cè)胂?�,須連同報(bào)稅表一并提交所有佐證文件(包括財(cái)務(wù)報(bào)表及稅項(xiàng)計(jì)算表)�����。另外���,所有相關(guān)補(bǔ)充表格必須以電子方式提交。

▍審計(jì)報(bào)告(香港持牌會(huì)計(jì)師出具)

▍業(yè)務(wù)憑證(銀行流水��、購(gòu)銷合同���、發(fā)票等)

▍關(guān)聯(lián)實(shí)體清單(如有)

Step 1:接收并確認(rèn)報(bào)稅表

稅務(wù)局通常于每年 3 月底發(fā)出利得稅報(bào)稅表(BIR51/BIR52/BIR54 等),因此企業(yè)有必要提前確認(rèn)報(bào)稅表類型:D 類(年結(jié)日 12 月)���、M 類(年結(jié)日 3 月)等,需注意申報(bào)期限���。

Step 2:填寫核心表格

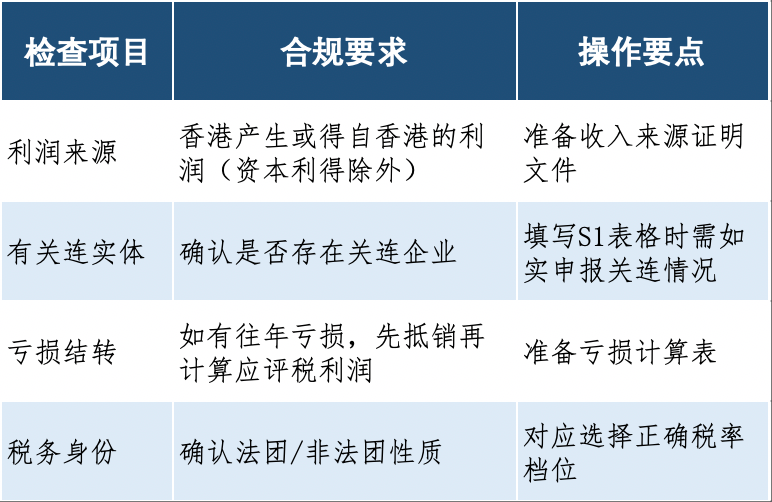

▍主表填寫:在利得稅報(bào)稅表中如實(shí)填報(bào)收入���、成本��、利潤(rùn)等基礎(chǔ)信息

▍S1 補(bǔ)充表(關(guān)鍵):

適用條件:有應(yīng)評(píng)稅利潤(rùn)且選擇兩級(jí)稅制的法團(tuán)

核心聲明:聲明是否存在有關(guān)連實(shí)體

如無(wú)關(guān)聯(lián)實(shí)體,確認(rèn) "無(wú)有關(guān)連實(shí)體在香港經(jīng)營(yíng)業(yè)務(wù)"����;

如有關(guān)聯(lián)實(shí)體,聲明 "本實(shí)體為集團(tuán)內(nèi)唯一選擇兩級(jí)稅制的實(shí)體"���。

▍電子提交要求:所有補(bǔ)充表格(含 S1)必須電子提交

Step 3:提交與繳費(fèi)

提交渠道:

電子稅務(wù)局(eTAX)或郵寄至稅務(wù)局指定地址

提交期限:

一般為發(fā)出日起 1 個(gè)月內(nèi)(新公司首年 3 個(gè)月)�,延期需提前申請(qǐng)

稅款繳納:

按評(píng)稅通知書金額����,通過(guò)銀行轉(zhuǎn)賬��、支票等方式繳納

/ 保留業(yè)務(wù)記錄至少 7 年���,以備稅務(wù)局核查����;

/ 委托香港持牌會(huì)計(jì)師處理賬務(wù)與審計(jì)�,確保合規(guī)��;

/ 逾期申報(bào)罰款:首次罰款 HK$1,200 起�����,多次逾期可能被檢控����。

以上內(nèi)容供您參考�����,如果您想獲取更多信息,歡迎聯(lián)系在岸港各分公司客服�,我們隨時(shí)等著給您答疑解惑�����!